亚太首支零售代币化基金落地香港 详解基金代币化的链上革新与RWA未来

该基金是中国香港自2023年11月发布《代币化证监会认可投资产品》通函后首只获批的零售基金,标志着代币化资产从机构专属迈向大众市场的关键突破。目前,华夏基金(香港)的官方网站公告显示,「华夏港元数字货币基金」已于2025月2月28日如期发行。

传统货币基金大家比较好理解,那什么是代币化基金?相比传统基金到底不一样在哪里?哪些投资者可以申购,具体又如何进行申赎?亚太首支面向大众的代币化基金,其投资资产又是什么?加密沙律作为持续跟踪全球Web3及加密货币领域一线动态的专业律师团队,将结合全球其他的代币化基金实例,为大家一一梳理拆解以上问题。

一、什么是代币化基金?它和传统基金有什么区别

所谓代币化是指将现实世界资产(RWAs)的权益转化为区块链上的数字代币的过程,而代币化基金就是把基金份额作为底层资产“上链”变成数字代币,该基金的所有权通过该代币来表示,其中一枚代币(或其部分) 代表基金的一个单位或份额(或其部分)。

因此,基金代币化的本质是将基金份额转化为链上凭证后发行。比如贝莱德2024年推出的BUIDL代币化基金,就是采用美元/USDC认购机制,代币与基金份额严格1:1锚定,通过智能合约实现自动化转换,投向美元现金储备、短期美国国债以及优质货币市场工具(如银行大额存单、高评级商业票据等)。

其实从投资本质的角度来看,代币化基金和传统基金并无明显差异。但由于代币化基金建立在区块链这一技术革新的基础上,因此在所有权归属、信息透明度及交易模式上有着诸多创新:

(华夏基金官方对于二者的对比图)

二、「华夏港元数字货币基金」有何特别之处?投资者具体要如何申赎?

其实,「华夏港元数字货币基金」的投资资产和传统的货币基金并没有本质差异。由该基金的“产品资料概要”可知,其主要投资资产为港元短期存款和优质货币市场工具,并将其他货币市场工具和货币市场基金作为辅助投资资产。同时,该基金也提供港币、美元和人民币三种份额类别供投资者选择。

然而,作为亚太地区首支面向零售投资者的代币化基金,其核心特征就是“代币化”的特殊发行方式。从代币化模式来看,该基金采用托管型代币化模式,由渣打银行(香港)担任代币化代理、数字平台运营商及代币托管人,并通过其全资子公司Libeara创建的内部授权数码平台完成技术落地。

同时,由于基金形式的差异,投资者的申赎渠道和方式也会和传统基金有所不同。首先需要注意的是,“产品资料概要”中强调,零售投资者只能通过合资格分销商以代币的形式认购或者赎回代币化股份。目前华夏基金官方披露的“合资格分销商”只有OSL数字证券有限公司,该公司也是香港唯一上市且合规持牌的加密货币交易平台。具体而言,投资者只有通过合资格分销商,即OSL交易所,才能在链上认购该基金代币,而认购后基金份额会换算成对应的代币化股份,并由SCB(渣打银行)进行托管。

其次,关于该基金所面向的投资者范围。该子基金所对应公司的章程中明确指出,该基金仅面向香港地区的投资者发行,并未在任何其他国家或地区发售该基金。因此,中国大陆投资者也无法直接参与该基金的申购与赎回。

三、代币化基金通过什么机制实现代币的申购与赎回?

由于产品结构的差异,该代币化基金和传统基金在申赎机制上也大相径庭。

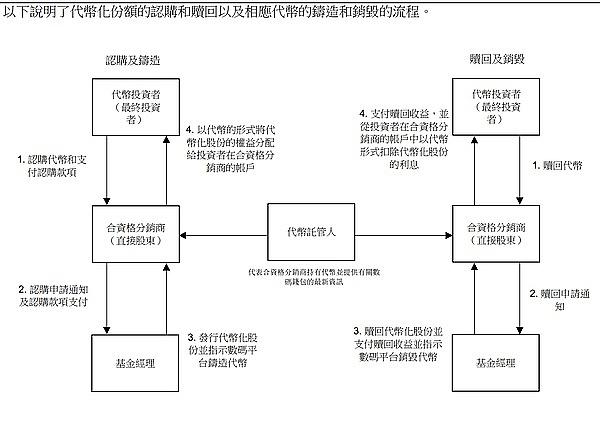

(华夏基金官方关于该基金申赎机制的图示介绍)

申购(法币→代币):

流程:最终投资者通过合资格分销商的渠道认购该基金代币,并且使用法币确认支付认购款项。合资格分销商将认购申请通知于基金经理,并且及将最终投资者的认购款项支付给基金经理。基金经理收到认购申请之后,将发行对应的代币化股份并且指示区块链数码平台铸造代币。代币铸造完成后,由代币托管人代表其最终投资者将其保存在合资格分销商的区块链钱包中。最终,合资格分销商会以代币的形式将代币化股份的权益分配给投资。

赎回(代币→法币):

流程:最终投资者向合资格分销商赎回该基金代币,合资格分销商向基金经理发布赎回申请通知。基金经理收到赎回通知后,会赎回代币化股份并且指示区块链数码平台销毁对应代币,同时向合资格分销商支付赎回收益。最后,合资格分销商将赎回收益支付给最终投资者,并且扣除该投资者托管在合资格分销商钱包中的代币。

除了「华夏港元数字货币基金」之外,其他全球其他代币化基金也拥有自己独特的申赎机制。以BUIDL为例,其基金份额与链上凭证(代币)的双向1:1锚定是通过以下方式实现的:

申购(法币/稳定币→代币):

流程:投资者将美元/USDC转入指定托管账户(链下银行账户或链上智能合约),系统验证资金到账后,由智能合约自动铸造等量BUIDL代币,并发送至投资者白名单地址。

认购方式:投资者在可通过KYC/AML审核后,通过区块链直接认购,使用合规数字钱包完成链上交易;也可通过银行或券商以现金认购,由基金管理人代币化后分配至链上钱包。

赎回(代币→法币/稳定币):

流程:投资者将BUIDL代币发送至指定赎回地址,智能合约销毁代币后,托管银行按指令将等额美元/USDC转入投资者账户。赎回可通过两种方式完成:

1.链下结算:通过Securitize平台发起,资金在T+0工作日内到账;

2.链上原子结算:通过Circle流动性池实时兑换为USDC(仅限代币部分,未派息收益需单独处理)。

收益计算:每个工作日根据地址持有的份额记录收益,并在每月第一个工作日通过增发 BUIDL 代币并空投的方式发放收益。

四、加密沙律点评

华夏这支代币化基金作为亚太首次获批零售代币化基金,对Web3.0和区块链技术的应用来说,都是里程碑式的突破。加密沙律团队认为,这一事件标志着Web3.0 时代的应用技术已迈向全新阶段,正式向大众投资者敞开参与大门。

虽然目前其投资的底层资产为低风险的货币基金,但官方文件里也表明,此次面向大众的基金代币化尝试,重点在于RWA(现实世界资产)以及区块链技术的创新推进,更加注重资产的安全性与高流动性,而非倾向于高风险高回报的投资导向。

因此,对于香港代币化基金市场生态体系搭建而言,此次发行只是迈出的第一步,整体态度相对谨慎。但加密沙律团队认为,倘若此次尝试能够顺利跑通,那么后续将很有可能会有更多基金纷纷踏上区块链代币化的道路,也可期待更多投资策略的出现。比如,除了法币交易方式之外,是否有望通过数字货币实现全天候即时交易?尽管当前还只是现金类产品,未来的代币化基金是否有望进一步扩大其投资资产,推出收益更高的产品?

在合规区块链货币体系逐步成熟的趋势下,资产代币化凭借链上交易与全球化流动性优势,或将成为重塑全球资管格局的核心驱动力。