机构投资者比特币持仓情况详解:超8000份13F文件透露了哪些信号

作者:Sam Callahan,比特币分析师;编译:金色财经xiaozou

我对约8200份13F文件进行了仔细研究,根据我的统计,2024年第四季度有1,573家机构持有比特币多头头寸。

这些机构包括银行、对冲基金、注册投资顾问(RIAs)、家族办公室、捐赠基金、养老金、主权财富基金以及其他资产管理公司。

以下是我的一些主要发现:

在进行深入探讨之前,我想先解释一下13F文件到底是什么。

13F文件是什么

每个季度,大型投资公司(管理资产超过1亿美元)都必须向美国证券交易委员会(SEC)提交13F文件,披露其持有的美国股票及与股票相关的资产,如ETF、房地产投资信托基金(REITs)、期权和可转换债券。

重要的是要知道,13F文件仅包含公司在美国股票相关资产中的多头头寸。因此,13F文件并不包括债券、房地产、大宗商品、贵金属、私募投资(对冲基金、风险投资等)、期货、现货比特币、现金、外国股票/货币以及空头头寸等资产。也就是说,13F文件并不能完整地反映公司的整体投资组合。我们无法得知公司在美国股票相关资产以外的其他资产类别中的头寸,也无法确定多头头寸是否仅仅是为了对冲其他地方的空头头寸。

我提到这一点是因为我将讨论这些文件中的比特币头寸规模——但请注意,这些数据仅反映了公司在美国股票相关资产中的配置。实际上,假设它们也在其他资产类别中进行投资,那么它们的实际比特币头寸规模可能会更小。

一个很好的例子就是:Abu Dhabi主权财富基金最近披露了其持有的$IBIT(比特币ETF)头寸——这是迄今为止最令人兴奋的13F文件之一。比特币是该基金的第二大头寸,敞口约为4.37亿美元。但关键在于……这份13F文件仅报告了200亿美元的管理资产规模(AUM),而该基金的实际总AUM为3020亿美元。换句话说,13F文件仅占该基金总持仓的约6.6%。这是合理的,因为该基金投资于全球范围内的多种资产类别,远不止美国股票。因此,实际上,比特币仅占该基金总投资组合的0.1%,而非2.1%——但即便如此,这仍然是一个重大的积极进展。

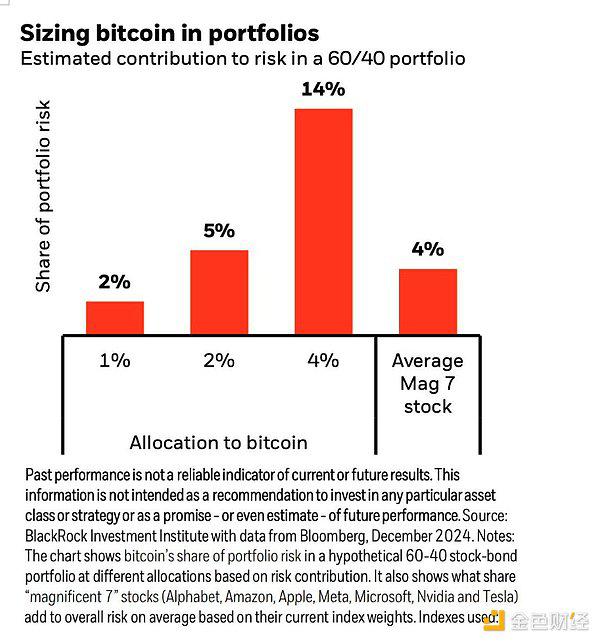

考虑到这一点,这些13F文件中所有机构的比特币头寸中位数仅为0.13%。微乎其微……但前景很乐观。这表明比特币仍处于机构采用的早期阶段。有一点需要注意:贝莱德(BlackRock)最近建议配置1-2%的比特币。

但也有一些投资公司对比特币的配置比例高于同行——而且这些公司恰好由一些业绩出色的顶级基金经理管理。

以下是一些引起我注意的最有趣的13F文件……

一些有趣的发现

(1)Horizon Kinetics

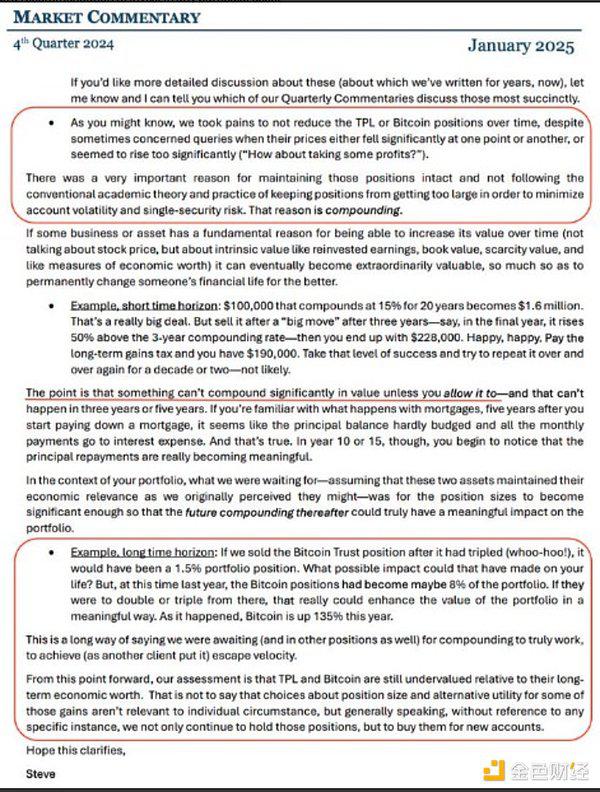

比特币是Horizon Kinetics的第二大头寸(16.16%),敞口约为13亿美元。该公司由投资界的杰出人物Murray Stahl管理。在第四季度的市场评论中,他们解释了为什么没有调整比特币头寸。

(2)Bracebridge Capital

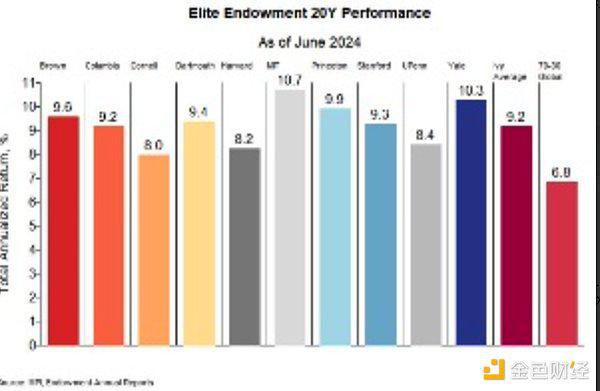

其最大头寸是比特币(23.6%),敞口约为3.34亿美元。该公司由Nancy Zimmerman领导,为基金会、养老基金、高净值个人管理资金,并管理过去20年中表现最好的两个捐赠基金——耶鲁大学和普林斯顿大学——的部分资产。

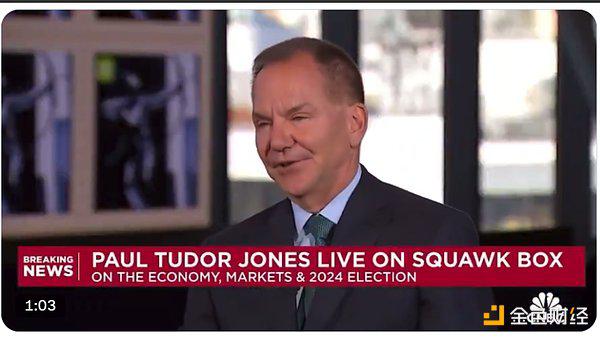

(3)Tudor Investment Corp

Tudor的最大头寸是比特币(1.625%),敞口约为4.36亿美元。这份文件引起了一些关注,原因很充分。Paul Tudor Jones是他这一代最伟大的投资者之一。上个月,他谈到了为什么现在持有比特币。

(4)Fortress Investment Group

比特币是其第四大头寸(11.2%),敞口约为7000万美元。注:Abu Dhabi主权财富基金Mubadala去年收购了Fortress 68%的股份,成为其大股东。因此,这实际上只是阿联酋对比特币的更多敞口。

(5)Brevan Howard

比特币是其第二大头寸(8.74%),敞口约为14亿美元。Brevan Howard多年来一直是比特币的多头。这家大型宏观基金对持有资产颇有心得。在2022年熊市期间,比特币下跌了50%,亿万富翁Alan Howard发表了如下看法。

(6)Discovery Capital

Management比特币是其第五大头寸(4.6%),敞口约为6800万美元。Discovery由Robert Citrone主导,他曾与Julian Robertson和George Soros共事,并且是Pittsburgh Steelers的二股东。他解释了为什么专注于比特币。

(7)Jericho Capital

比特币是其第五大头寸(5.4%),敞口约为3.78亿美元。Jericho由Josh Resnick领导,表现非常出色——从2009年的3600万美元增长到今天的70多亿美元管理规模。猜猜看他职业生涯早期与谁共事过。

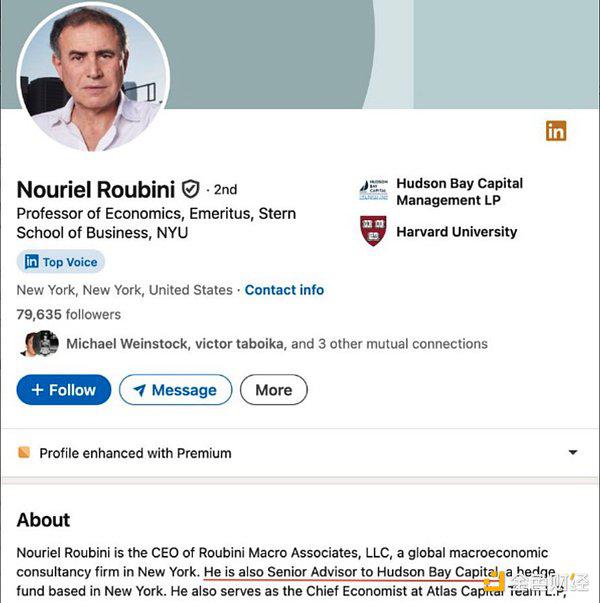

(8)Hudson Bay Capital Management

该公司持有0.15%的比特币头寸,敞口约为4400万美元。但你可能不知道的是,臭名昭著的比特币空头Nouriel Roubini是该公司的资深顾问。幸好他们没有听从他关于比特币的建议。

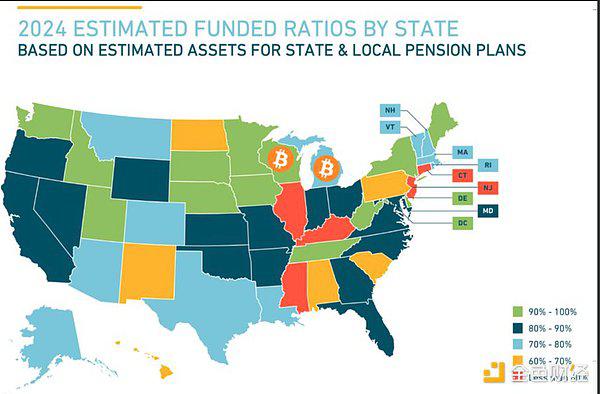

(9)威斯康星州投资委员会

重磅消息是,该州养老基金的比特币头寸比上一季度增加了两倍多。第二季度:9900万美元,2,898,051股(0.26%);第三季度:1.04亿美元,2,889,251股(0.26%);第四季度:3.21亿美元,6,060,351股(0.82%)。

(10)密歇根州退休系统

但威斯康星州并不是独一份……密歇根州养老基金的比特币头寸也几乎翻了一番。第二季度:660万美元,110,000股(0.03%);第三季度:690万美元,110,000股(0.03%);第四季度:930万美元,100,000股(0.05%)。虽然规模还很小,但一直在增长。

(11)埃默里大学

其第二大头寸是比特币(32.3%),敞口为2200万美元。该捐赠基金的比特币头寸规模与上一季度相比没有变化,这意味着尽管比特币头寸目前上涨了约50%,但它并未主动调整。埃默里大学选择继续持有。

(12)Pine Ridge Advisors

其第二大头寸是比特币(18.4%),敞口为2.09亿美元。我对这家公司了解不多,但我提到它是因为对于一个这种规模的家族办公室来说,它的配置非常集中。这是他们的整个网站,那么你知道了他们是合法的。

(13)Capula Management

比特币是其第二大头寸(5.4%),敞口约为9.36亿美元。这家欧洲第四大对冲基金由前摩根大通固定收益交易主管Yan Huo主导。他们的重心是什么?创新、不相关的策略。难怪他们做多比特币。

(14)Cresset Asset Management

这是美国最大、排名最高的独立RIA(注册投资顾问公司)之一,比特币是其前30大头寸之一。Cresset每个季度都在增加其比特币头寸规模。第二季度:3370万美元(0.14%);第三季度:5390万美元(0.21%);第四季度:1.075亿美元(0.51%)。

(15)其他一些公司和银行

你可能已经注意到,有些持有大量比特币ETF头寸的主要公司我还没有提及,它们是:

Millennium(26亿美元,1.28%)

Jane Street(24亿美元,0.52%)

Susquehanna(10亿美元,0.16%)

DE Shaw(8.69亿美元,0.64%)

Citadel(4.46亿美元,0.08%)

Point72(1.55亿美元,0.34%)

这是因为这些主要是量化基金和做市公司。它们的算法并不关心代码是IBIT、META、GE、SPY还是TLT——它们只是在寻找套利机会和市场低效。因此,这些并不是长期持有者,我怀疑许多公司持有净中性的比特币头寸,这使得它们的敞口对我来说不那么有趣。话虽如此,我确实感谢它们在这个市场中进行交易。它们通过缩小价差、加深订单簿和增加流动性,使市场更加高效。

一些持有比特币ETF头寸的大银行也是如此:

摩根大通(96.4万美元,0.0001%)

高盛(23亿美元,0.37%)

富国银行(37.5万美元,0.0001%)

美国银行(2400万美元,0.002%)

摩根士丹利(2.59亿美元,0.02%)

摩根大通等公司是许多比特币ETF的授权参与者(APs),并担任做市商。APs在其资产负债表上持有一些ETF份额是完全正常的,因为它们负责创建和赎回ETF份额。做市商还需要维持ETF份额的库存以促进交易。通过持有ETF份额,它们可以更好地保持市场的流动性和效率,并维持ETF的准确定价。

除了这些批准的“加密资产活动”外,美联储目前禁止银行在其资产负债表上以自有资金持有比特币。

监管正在变化

然而,随着SAB-121的废除,监管环境正在发生变化。

Morgan Stanley脱颖而出——它于去年8月成为第一家允许财务顾问向客户推荐比特币ETF的大型银行。高盛也一直很活跃,多年来通过其资产管理部门为富裕客户提供比特币敞口。但如果其交易部门有敞口,我猜它可能正在运行市场中性的套利策略,如基差交易——这意味着它并非净多头比特币。

随着银行业监管的发展,观察这些大银行如何调整头寸并在未来几个季度扩大其比特币参与度将非常有趣。值得密切关注。

13F文件透露了什么信号

总之,这些13F文件显示了比特币正在成为一种机构级资产。它现在规模足够大、流动性足够强,足以容纳这些投资者。随着新的投资工具进入市场,这些公司将拥有更多获得比特币敞口的方式,采用率也将加速提升。

我在本文介绍了一些先驱者,但我们仍处于这一趋势的极早阶段——这意味着未来还有巨大的机会。管理数万亿美元的机构投资者仍然只是在这个市场中试水。

根据我的研究:在上个季度的8,190份13F文件中,只有约19%的公司持有比特币多头敞口。

随着更多机构进入——或者已经进入机构增加其配置——资金流入可能会将比特币推向新的高度,并永远改变其投资者基础。